文/家和

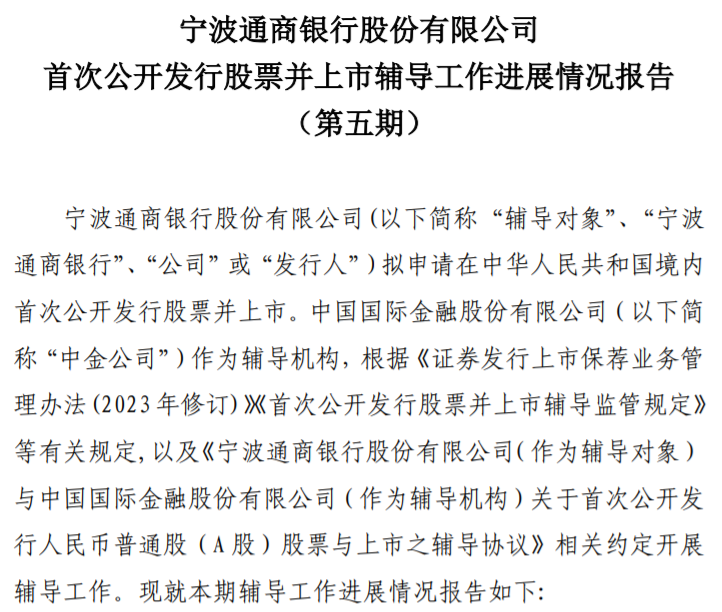

2024年1月,中金公司發布甯波通商銀行首次公開發行股票並上市輔導工作進展情況報告 (第五期),主要內容包括持續關注發行人的經營發展情況及其對業績的影響,跟進公司治理情況,核查內控制度的有效性,督促財務規範和內控健全運行等。

分析人士認爲,甯波通商銀行的差異化競爭優勢較爲明顯,資産質量逐步改善,不過,該行在IPO關鍵階段也確有不少工作需要盡快完善,包括淨利差持續收窄,未來盈利增長或將面臨一定壓力,儲蓄存款基礎相對薄弱、貸款行業集中度較高,以及接連收到監管部門罰單等。

未來盈利增長或面臨一定壓力

甯波通商銀行前身爲原甯波國際銀行,是1993年創辦的外商獨資銀行;2011年,甯波港(後更名爲甯波舟山港)等13家公司受讓甯波國際銀行100%股權;2012年,甯波國際銀行改制設立甯波通商銀行。公開信息顯示,近年來該行淨利差持續收窄,未來盈利增長或將面臨一定壓力。

2020年,甯波通商銀行實現營收27.1億元,同比增長13.3%,淨利潤7.66億元,同比下降7.97%。這一年,該行營業支出增長較快,其中,業務及管理費10.85億元,同比增長25.68%;資産減值損失6.09億元,同比增長37.58%。

2021年,甯波通商銀行實現營收29.36億元,同比增長8.21%,淨利潤9.64億元,同比增長25.77%。具體來看,該行利息淨收入26.61億元,同比增長3.25%;非利息收入2.75億元,同比增長101.96%,是營收增長的主要原因。此外,該行手續費及傭金淨收入263.53萬元,同比下降95.67%,出現大幅縮水。

(來源:公司年報)

到了2022年,甯波通商銀行實現營收30.8億元,同比增長5.3%,淨利潤10.8億元,增幅19.5%。該行投資收益2.81億元,占營收的8.84%;手續費及傭金淨收入0.60億元,占營收的1.95%,對營收的貢獻度相對較低。分析人士稱,在利息淨收入及投資收益增長的情況下,該行營收和淨利潤保持增長,盈利指標均有所上升,但考慮到淨利差持續收窄,未來盈利增長或將面臨一定壓力。

(來源:公司年報)

2023年前三季度,甯波通商銀行實現淨利潤10.63億元,已超出2022年全年的10.8億元。報告期末,該行資産總額1544.85億元,較年初增長164.88億元。此外,該行資本充足率爲12.91%,一級資本充足率9.73%,核心一級資本充足率8.52%,較年初全面下降。

儲蓄存款基礎相對薄弱,貸款行業集中度較高

甯波通商銀行定位明確,園區金融、供應鏈金融和科創金融等業務的推進有望使其形成差異化的競爭優勢。不過,聯合資信評級報告認爲,該行儲蓄存款基礎相對薄弱、貸款行業集中度較高可能帶來的不利影響值得關注。

個人客戶方面,甯波通商銀行由外資銀行改制而來,營業網點數量較少,人民幣業務起步較晚,個人客戶基礎相對薄弱。截至2022年末,該行在上海、甯波、杭州以及紹興共設有分支機構22家,在甯波市同業金融機構中存貸款業務的市場占比分別爲1.39%和1.26%;此外,該行儲蓄存款余額113.62億元,占存款總額的13.34%,仍處于較低水平,個人貸款總額222.91億元,占貸款總額的34.71%。

(來源:聯合資信)

貸款行業分布方面,甯波通商銀行貸款主要集中在租賃和商務服務業、批發和零售業、制造業、建築業以及水利、環境和公共設施管理業等行業。2022年末,上述前五大貸款行業分別占比24.12%、13.93%、9.94%、5.53%和4.18%,合計占比57.69%,仍面臨一定行業集中風險。

根據評級報告,2022年末該行制造業和批發零售業不良貸款率均高于全行不良率水平,分別爲1.22%和1.44%。此外,該行房地産業不良貸款率處于較高水平,爲8.18%,較年初上升明顯,主要原因系年末全口徑房地産貸款規模爲27.05億元,較年初下降40.80%,從而導致房地産不良貸款率明顯攀升,需對相關行業信用風險保持關注。

(來源:公司年報)

IPO關鍵階段接連被罰

根據公開信息,盡管正處于IPO關鍵階段,甯波通商銀行仍然接連收到監管部門罰單。分析人士認爲,公司治理情況、內控制度的有效性、內控健全運行等都是保薦機構正在跟進的內容,目前來看,該行的相關工作還需要盡快完善。

2024年1月,國家金融監管總局甯波監管局的行政處罰信息顯示,甯波通商銀行存在EAST數據與1104數據交叉核驗不一致、EAST數據存在漏報和錯報情況,被罰款40萬元。這也是甯波監管局今年開出的首張罰單。

(來源:國家金融監督管理總局網站)

2023年12月,國家金融監督管理總局甯波監管局行政處罰信息公開顯示,甯波通商銀行對第三方合作機構管理不到位,被罰款35萬元。

(來源:國家金融監督管理總局網站)

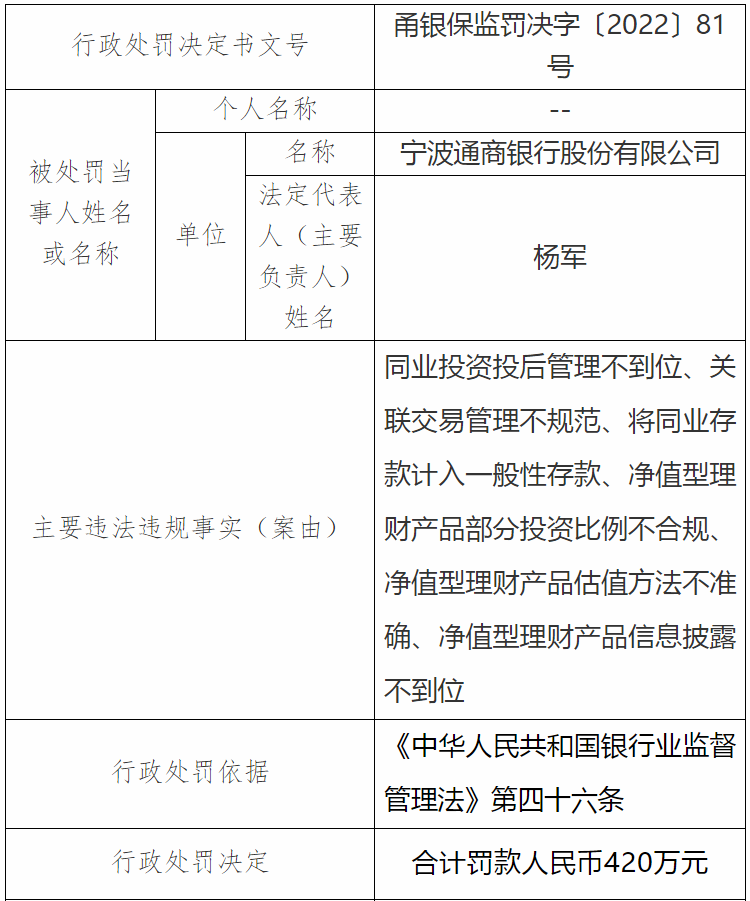

此前的2022年12月,甯波通商銀行也接連被開罰單,累計金額780萬元。具體來看,該行存在同業投資投後管理不到位、關聯交易管理不規範、將同業存款計入一般性存款、淨值型理財産品部分投資比例不合規、淨值型理財産品估值方法不准確、淨值型理財産品信息披露不到位,被罰款420萬元。

同時,甯波通商銀行存在關聯方名單不完整、績效薪酬管理不合規、員工與名下授信客戶發生資金往來、未合理分擔小微企業抵押物財産保險費用、將同業存款計入一般性存款、市場風險管理不審慎、信用風險管理不到位、授信“三查”不盡職、互聯網貸款異地客戶識別機制不完善、數據治理存在欠缺,被罰款360萬元。

(來源:國家金融監督管理總局網站)

版權聲明:本文版權歸“發現.華網”所有,如需轉載請在文後留言,經允許後方可轉載,並在文首注明來源、作者,文末附上“發現.華網”二維碼。