最近,軍工板塊大爆發,廣哈通信、捷安高科收獲2個20%漲停,5日漲幅超過80%,奧維通信、四創電子、航天長峰連續2天10%漲停。

大漲的個股主要集中在軍工信息化概念方向,導火索是上周五(19日)我國舉行信息支援部隊成立大會。目前我軍處于機械化向信息化發展跨越階段,電子對抗、數據鏈與美差距仍然很大,處于加速補短板階段,市場認爲信息部隊成立將加速行業發展。

今天接著梳理下軍工信息化方向投資思路、行業格局和核心個股基本面情況。

信息支援部隊是全新打造的戰略性兵種,將統籌負責全軍的信息化建設,從頂層建設到實戰應用爲我軍提供全面的信息支持和保障,有望帶動軍工信息化産業快速發展,帶動通信類裝備的設計、制造和采購變化。

一、三大投資邏輯

(1)軍工信息化差距巨大

軍工信息化是以衛星互聯網、數據鏈、電子對抗爲代表的信息化系統及裝備在現代戰爭中得到廣泛應用。信息化建設水平已成爲衡量一個國家綜合戰力水平的重要指標之一。

美國陸軍的信息化裝備程度已達到50%以上,美國海軍、空軍的信息化裝備程度已達到70%以上。電子對抗、數據鏈方面,美軍已有Link、CDL、CEC、MADL等體系化的數據鏈裝備。我軍相關裝備仍在起步階段,如數據鏈我軍目前應用普遍的Link16鏈美國80年代就廣泛應用,急需加速補短板。

(2)軍工進入2年加速發展期

軍工行業是按照5年周期計劃發展,每個周期總體呈現“前松後緊”狀態,長期規劃明確但短期需求受到規劃進度擾動。特別是“十三五、十四五”2個5年計劃中前3年裝備發展都有特殊影響。

“十三五”的第一年,我國啓動史上最大一輪軍改,裝備發展在2016~2018年受到影響,隨著組織架構調整到位,行業在2019~2020年邁入交付大年。

“十四五”可類比“十三五”,2022~2023年行業受人事調整等影響比“十三五”更大,部分子行業業績失速。如導彈行業收入增速由2021年的25%降至2023(1-9)的-3.2%,信息化行業收入增速由2021年的30.2%降至2023(1-9)的9.2%。預計2024~2025年將迎來加速追趕期。

(3)軍工電子處于近年估值分位低點

從估值角度看,申萬軍工電子行業目前估值爲39.6倍市盈率,2.83倍市淨率,十年的估值分位均小于10%。

二、産業鏈情況

這次信息支援部隊的成立,主要利好國防信息化和軍工電子方向。市場預測,2027年我國軍工信息化總市場規模超1600億元,各個細分領域都有發展機遇。

從産業鏈來看,軍工信息化行業上遊主要是爲信息化武器裝備制造提供零部件以及信息化武器裝備控制系統,包括電子元器件、集成電路、特種材料等;下遊是軍事應用領域,包括信息安全、偵查預警、衛星導航、軍事通信等多領域。

軍工電子元器件大致劃分爲兩個大類:一類爲無源器件,另一類爲有源器件。無源器件主要包括阻容感(重點産品如MLCC、钽電容)、連接器、繼電器、被動射頻元件等。有源器件主要包括模擬電路、數字電路和分立器件。

容阻感這三種占被動元件的總産值大約是90%,電容器又是占比最高的品種,主要企業有宏達電子、鴻遠電子、火炬電子、振華新雲。

連接器也是一種被動元件,爲器件、組件、設備、子系統之間傳輸電流或光信號。軍用連接器行業處于中航光電、航天電器雙寡頭格局。

軍工芯片起步比較晚,目前産品集中在中低端市場,加上國外卡脖子,國産替代需求迫切。軍用模擬芯片領域的主要企業有振華風光、铖昌科技、雷電微力、國博電子、亞光科技、臻鐳科技等。數字芯片領域的主要企業有紫光國微、複旦微電、景嘉微、龍芯中科、振芯科技等。

三、A股軍工板塊

按照申萬行業分類標准,國防軍工爲一級行業,然後細分爲航天裝備Ⅱ、航空裝備Ⅱ、地面兵裝Ⅱ、航海裝備、軍工電子Ⅱ,分別對于海、路、空、天以及信息化5個細分方向。

申萬軍工電子行業共有61家上市公司。從營收規模和盈利能力看,中航光電、振華科技爲細分行業龍頭。其中,中航光電2023年營收突破200億,利潤超33億,振華科技營收不足百億,但盈利能強,2023年前三個季度利潤超過20億。航天電器、海格通信營收超50億,盈利穩定,可以算第二梯隊公司。

另外,七一二、火炬電子、國博電子、國睿科技、睿創微納、高德紅外、鴻遠電子、宏達電子、景嘉微、振華風光等公司雖然營收規模偏小,但屬于細分領域領先企業,盈利能力較好。

市場熱炒的個股大多營收規模和盈利偏小,基本停留在概念和消息炒作階段。

比如,廣哈通信主營多媒體指揮調度系統,2023年營收只有4.5億,利潤0.61億;捷安高科屬計算機行業,主營軌道交通實訓系統營收只有3個億,利潤5千萬;興圖新科主營視頻指揮控制類産品,營收不足2個億,而且是虧損股。

四、核心個股基本面情況

下面從公司風險、經營和估值角度,看看A股軍工電子行業裏重點公司的基本面情況如何。

中航光電公司是國內最大的軍用光電連接器制造企業。曆史業績持續、穩步增長,利潤曲線非常漂亮。

風險角度看,經營活動現金流三年總和 42%,數據優秀;公司商譽0.37%,可以忽略。無大股東質押,無高管大股東減持。公司風險指標整體良好,無大風險.

經營層面看,營業收入三年平均增長速度:24%;扣非淨利潤三年平均增長速度:36%。公司成長性優秀,2023年營收增速27%,利潤增速23%。

最後看估值情況,滾動市盈率21.8倍,市淨率3.56倍,當前市盈率處于曆史平均:低位區。

2.振華科技

公司是軍品元器件龍頭,在阻、容、感等細分領域競爭力強。曆史業績穩定增長,特別是2020年開始,利潤加速增長。

風險角度看,經營活動現金流三年總和 53%,數據優秀;公司無商譽、無大股東質押,無高管大股東減持。公司風險指標整體良好,無大風險。

經營層面看,營業收入三年平均增長速度:28%;扣非淨利潤三年平均增長速度:178%。公司成長性優秀,23年前三季度營收增速下降到6%,利潤保持10%增速。

最後看估值情況,滾動市盈率11.69倍,市淨率2.19倍,當前市盈率處于曆史平均:低位區。

3.航天電器

公司是航天科工集團旗下的電子元器件骨幹企業之一,主營連接器。曆史業績同樣是持續穩定增長。

風險角度看,經營活動現金流三年總和 22%,一般;公司無商譽、無大股東質押,高管大股東減持0.88%,可以接受。公司風險指標整體良好,無大風險

經營層面看,營業收入三年平均增長速度:17.6%;扣非淨利潤三年平均增長速度:21%,公司成長性不錯,2023年利潤增速加速到35%。

最後看估值情況,滾動市盈率24.4倍,市淨率2.83倍,當前市盈率處于曆史平均:低位區。

4.睿創微納

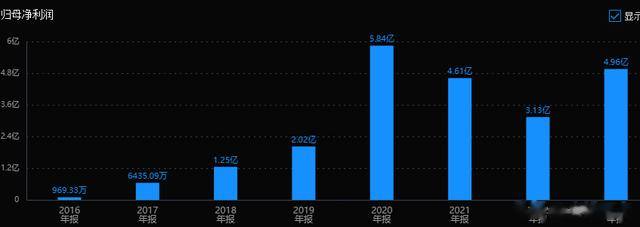

公司專業從事非制冷紅外熱成像與MEMS傳感技術開發的集成電路芯片企業。經過兩年業績下滑,2023年業績有所恢複。

風險角度看,經營活動現金流三年總和 37%,表現良好;公司無大股東質押,商譽3.13%,高管大股東減持0.98%。比例都不大。公司風險指標整體良好,無大風險。

經營層面看,營業收入三年平均增長速度:39%;扣非淨利潤三年平均增長速度:2.85%。前兩年業務下滑,增收不增利,23年營收增速35%,利潤增速58%。

最後看估值情況,滾動市盈率35倍,市淨率3.95倍。23年4.96億利潤與133市值對應27倍市盈率估值。當前市盈率處于曆史平均:低位區。

5.鴻遠電子

公司是多層瓷介電容器(MLCC)爲主的電子元器件龍頭。曆史業績穩定增長,2023年利潤下降明顯。

風險角度看,經營活動現金流三年總和 47%,數據優秀;公司無商譽、無大股東質押,無高管大股東減持。公司風險指標整體良好,無大風險

經營層面看,營業收入三年平均增長速度:17.5%;扣非淨利潤三年平均增長速度:29.6%,曆史成長性不錯,但23年出現比較大的下滑,原因在于公司受下遊需求下降影響業績下滑。

最後看估值情況,市盈率27.9倍,估值偏高,主要是業績下降了。因高准入門檻和對産品質量、可靠性的嚴格要求,國內高可靠MLCC市場競爭穩定,如果行業景氣度回暖,公司業績大概率恢複。假設未來公司利潤恢複到5億,目前市值僅對應15倍市盈率。

6.宏達電子

國內軍用钽電容器生産領域的龍頭企業,曆史業績穩定增長,2023年出現了明顯下滑。

風險角度看,經營活動現金流三年總和 76%,數據優秀;公司無商譽、無大股東質押,無高管大股東減持。公司風險指標整體良好,無大風險

經營層面看,營業收入三年平均增長速度:20%;扣非淨利潤三年平均增長速度:24%,曆史成長性不錯。2023年營收和利潤均下滑超過40%,主要原因同樣是行業景氣度下降。

最後看估值情況,目前市盈率爲19.7倍,市盈率處于曆史平均:低位區。

我國國防現代化建設目標明確,隨著進入“十四五”後半程,軍工行業有望出現“困境反轉”,作爲軍工元器件龍頭,公司有望迎來業績與估值雙重修複。