2020年驟然來襲的疫情和隨後史詩級別的流動性讓互聯網醫療成爲當紅炸子雞,平安好醫生、阿裏健康、京東健康的規模呈爆發性增長。從邏輯上,站在當時的角度,也確實難以證僞,國內人口基數龐大,也確確實實讓更多用戶看病買藥更方便,更節省時間。

另一方面,在2021年時,中國健康市場規模接近8萬億,線下藥店有60多萬家,但線上化率僅爲3%左右。由于已經有互聯網重構打車出行、重構外賣、重構農業供應鏈的成功例子,線上低滲透率的醫療行業也被互聯網企業盯上,只要哪家進來吃下份額,價值會有很大提升。更重要的是,醫患問題放在哪個國家都是頭等大事,尤其在中國市場,即使在一線城市,也面臨優質醫療資源難以完全滿足市場需求的痛點。而互聯網醫療在當時的敘事,恰恰圍繞此展開,試圖通過互聯網將優質醫療推廣到千家萬戶,主打科技和長坡厚雪。所以,難以證僞的宏大敘事,加上短期疫情導致的用戶高頻交互數據持續向好,估值泡沫迅速膨脹,阿裏健康市值超過3000億,平安好醫生市值超過1000億,京東健康上市12個交易日市值翻倍突破5000億,穩穩的互聯網醫療三雄。

而從財務數據看,當時京東健康營收爲200億,淨虧損172億;阿裏健康營收爲155億,盈利3.5億元;平安好醫生營收73億,淨虧損15.4億。極低的盈利能力和瘋狂的市值增長,可見當時投資人情緒多麽上頭。然而,對有些行業和企業來說,時間就是一把殺豬刀,無情的將各種宏大敘事捅破。很不幸,互聯網醫療這個賽道就是其中一員。一隨著時間推進,投資者的研究也愈發深入,開始發現大部分互聯網醫療企業並無法將宏大敘事落地,隨著疫情和醫療資源供給的緩解,用戶體驗重新回到對時效性的追求。而從好醫生、阿裏健康和京東健康三家的業務邏輯看,都無法做到,反倒是後來居上的美團買藥憑借遙遙領先的本地配送網絡成爲最大贏家。另一方面,疫情帶來的時間窗口,起初處于領先地位的三家企業並沒有將大部分資源聚焦到用戶最痛的線上問診,相反而是投入到短期反饋最明顯的賣藥業務,同時利用線上問診的監管模糊,大量售賣高價處方藥,淪爲資本市場的奴隸。

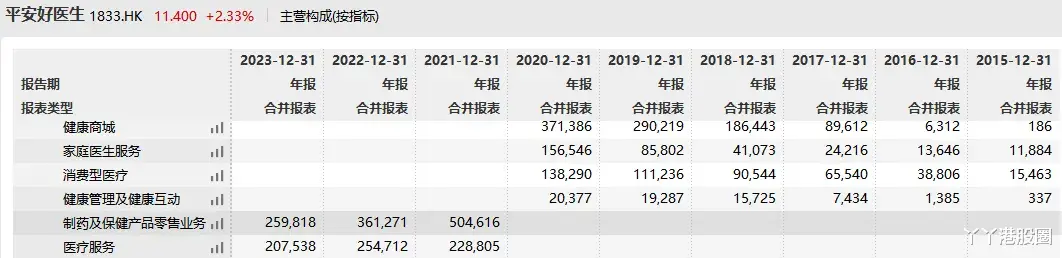

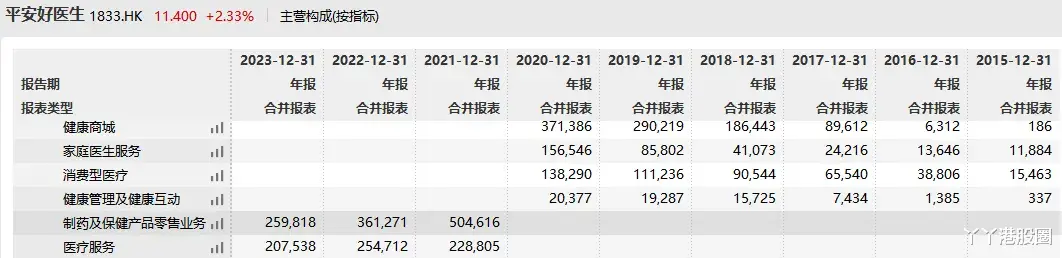

數據看,雖然平安好醫生主打家庭醫生和線上問診,但與徹底成爲線上藥房的阿裏健康和京東健康相比,也是半個線上藥房的存在,業務營收比例在疫情期時高達70%左右。

換言之,所謂的互聯網醫療基本都是同質化的線上藥房,企業的核心競爭力是比拼誰的拿藥成本更低,配送成本更低,前端用戶流量更大,而不是比拼誰能夠將線上問診做到極致。可想而知,隨著而來的,就是中國互聯網熟悉的用戶補貼大戰,而平安好醫生也是最先倒下的企業。數據看,在疫情緩解的2021年,好醫生營收同比增速就直接雪崩至6.82%,2022、2023年直接就連續兩年負增長,營收下滑到46.87億元,完全回到疫情前。更離譜的是,從2018年至今,公司不是在虧損,就是在往更大虧損的路上,沒有一年實現公認會計准則的盈利。

來源:萬得具體拆分來看,好醫生營收主要來自兩端,醫療服務業務主要做to c的線上問診,以及家庭醫生。其中,家庭醫生客戶主要來自于母公司平安保險引流的客戶,配合保險提供一些醫療服務。另一個是健康服務業務,主要爲線上問診後賣藥品,以及給B端企業做定期檢查。截止23年末,公司LTM付費用戶數爲4000萬人,同比下滑7.3%;服務企業數共有1508家,較前一年增長530家。

整體上,毫無疑問好醫生在用戶層面正在往高質量發展轉型。根據公司在財報的說法,公司企業客戶占母公司平安集團的滲透率爲2.7%,家庭會員覆蓋近1300萬人,平安約有2.3億用戶,不到10%,還有巨大的拓展空間。但曆史看,過去三年公司的醫療服務營收並未在集團的賦能下起飛,相反還有小幅下滑。而從集團年報看,倒是代理人轉型持續推進,整體看著更像是集團抽血好醫生。當然了,股票看的是未來,只要集團轉型能夠順利推進,等集團取得階段性勝利了,稍微把一些資源重新轉移到好醫生這個平台,那還是有炒作機會的。但節奏看,這過程中對于好醫生來說,基本上就只有波幅了。二從互聯網醫療的業務邏輯出發,即使背靠平安,但想要把用戶引流到線上問診或是做企業體檢,最重要的是用戶是否有需求,是否能夠有效解決痛點,如果只是停留在各種公司間的用戶強制引流,只會帶給用戶痛苦,漂亮的業務數據也無法長期欺騙投資者。線上問診是一個非常低頻且低價的需求。據好醫生數據顯示,23年人均使用頻次爲3.7次。不像是點外賣、打車平台,即使低價只要訂單夠多,控制成本就能賺錢,線上醫療被用戶使用的機會要低很多。相比起投入到其他互聯網行業來說,線上醫院的産出比要更低。從這個角度出發,阿裏健康和京東健康直接選擇成爲線上大藥房反而是明智之舉,本質上他們就缺乏線上問診的切入場景和動力,而因爲集團的業務布局,平安好醫生反倒是有場景的。但即使經曆疫情,養成線上問診習慣的用戶比例還是太低。疫情間的用戶問診數據,更多反應的是當時醫療資源的供需失衡。線上就診在很大程度上僅限于患者的症狀輕,情況不緊急,以及患者對病症有初步了解。例如疫情期間,絕大部分感染者症狀都類似,都是發燒、嗓子不舒服,大量同質化的病情就給線上問診創造了機會。但疫情後,患者樣本數據回到疫情前的階段,醫生沒法做進一步的抽血、照X光片、聽診等檢查項目,這就使得醫生的判斷多少是受影響的。另一方面,也受用戶對病情認知的影響,用戶可能描述的過重,醫生也不好做進一步檢查。因此線上問診更多是爲了給用戶對症狀大致了解,然後找醫生做二次確認,最後推進至平台買藥。並且,生活恢複正常後,大家都去醫院還可以刷醫保,對症狀了解的更仔細,這就使得線上問診有些雞肋。畢竟,沒多少用戶會真正拿自己健康開玩笑。再加上線下挂號費夠便宜,也就是跟線上問診花差不多的錢,以及上述提到的看病效率,同樣的價格患者還不如直接線下挂號。例如雪球上一位用戶的分享,1.初診時看圖文15分鍾要19.8元,複診時醫生不會響應,除非要加價。2.客服效率低,用戶體驗差。

再看到京東健康和阿裏健康,這兩家的優勢在于,電商本質上是高頻的生意,再加上海量的高頻用戶接口,就能解決好醫生無法解決的低頻低價問題,好醫生依托母公司帶來的用戶也只是低頻的保險用戶,接觸電商的時間肯定遠比接觸保險的時間更加多,好醫生的家庭用戶爲1300萬,而京東和阿裏兩家的流量用戶在22-23年是過億的水平。不過,京東健康和阿裏健康也不容樂觀,因爲兩者的商業模式並未有任何創新,拆分上市更像是當年互聯網牛市尾聲的瘋狂,投資者要什麽,管理層就拆什麽。傻子送錢上門,不要白不要。所謂互聯網醫療,aka互聯網大藥房。簡單粗暴講,這不是一盤值得給30-40倍PE的生意。結語總而言之,互聯網醫療的故事已經淪爲笑話。但跳出這個行業看,也只是中國大部分行業的縮影,大部分企業做的事複制黏貼的同質化業務,拼的是誰成本更加極致。對于大部分中國企業來說,不這麽做可能都活不到有能力真正創新的一天,大家都在跟時間賽跑。但如果長期大部分企業都這麽想,反饋到資本市場,就是絞肉機。價值投資,不存在的。而美股市場,最大的感受真的是價值觀的不同,不管什麽行業競爭格局都太好了,找不到什麽對手,而且是一起把蛋糕越做越大。